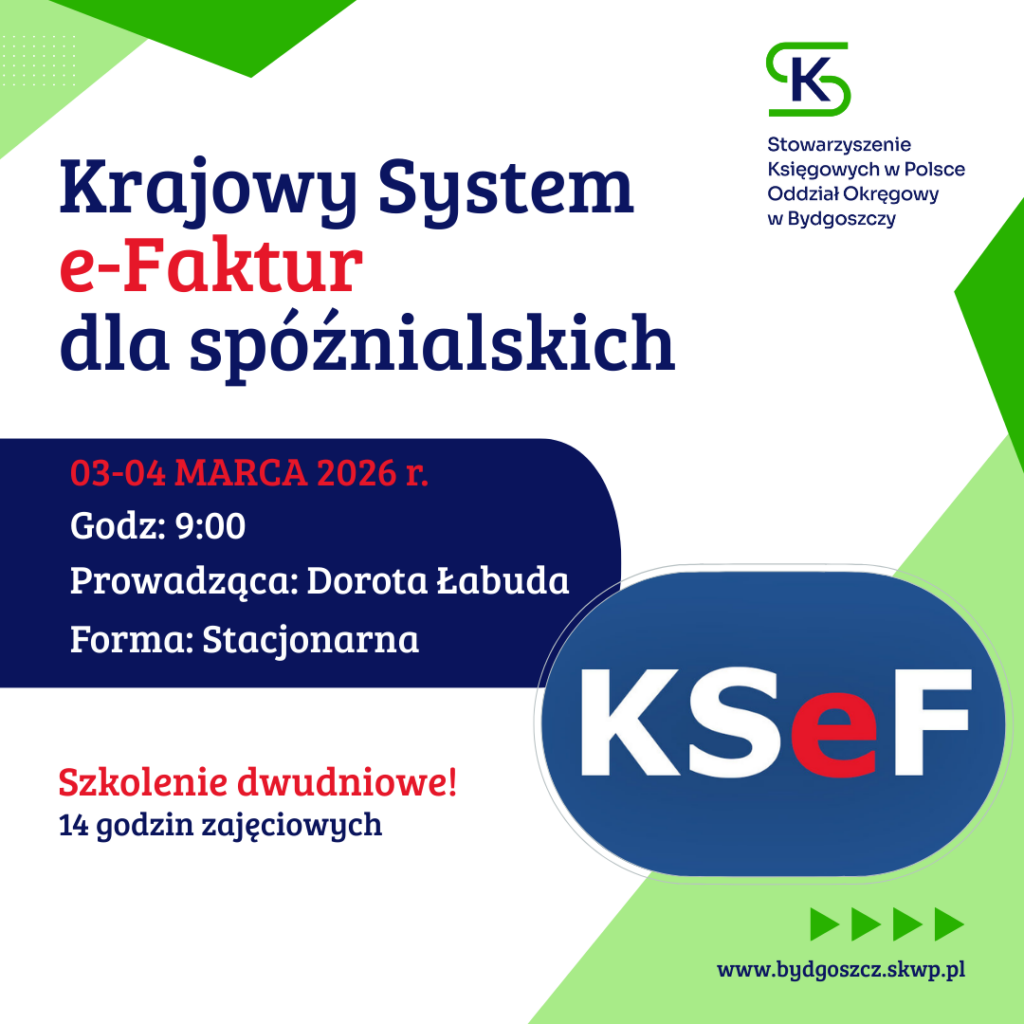

Forma szkolenia: stacjonarne

14 godzin zajęciowych

godz. 9:00-15:00

Cel szkolenia

Celem szkolenia jest poszerzenie kwalifikacji zawodowych w zagadnieniach objętych tematyką szkolenia. Słuchaczami szkolenia mogą być osoby posiadające co najmniej wykształcenie średnie, uznające potrzebę ustawicznego doskonalenia zawodowego przez cały okres pracy zawodowej oraz rozumiejące istotę i znaczenie przestrzegania norm i zasad etycznych w pracy.

Rok 2026 będzie przełomowy dla podatników VAT – w tym roku właśnie zacznie obowiązywać Krajowy System e-Faktur 2.0. Należy zauważyć, że od 30 września 2025 r. będzie można testować interfejs programistyczny (API) z KSeF 2.0 (czyli udostępnionej do użytkowania od 1 lutego 2026 r.) w sposób otwarty przez wszystkich integratorów i duże firmy.

Natomiast od listopada 2025 r. planowane jest udostępnienie testowej wersji Aplikacji Podatnika KSeF 2.0, by wszyscy przedsiębiorcy mogli poznać rozwiązania i funkcjonalności systemu.

Do tego czasu firmy powinny należycie przygotować się do wdrożenia systemu, poznania jego technicznych funkcjonalności, opracowania i przyjęcia planu działania.

Podczas proponowanego szkolenia zostaną przekazane informacje dotyczące:

- Zasad funkcjonowania nowego sposobu fakturowania,

- Sporządzania, wysyłania oraz odbierania faktur w KSeF.

- Aspektów technicznych i organizacyjnych związanych z funkcjonowaniem KSeF, w szczególności rodzajów i zakresu uprawnień związanych z korzystaniem z systemu.

- Wprowadzenia procedur koniecznych do prawidłowego wdrożenia systemu w instytucji.

Program:

Program pojawi się wraz z aktualizacją przepisów o KSeF.

Warunki zaliczenia kursu

Formą zaliczenia szkolenia jest uczestniczenie w zajęciach. Po zaliczeniu szkolenia słuchacz otrzymuje zaświadczenie o ukończeniu szkolenia.

Wykładowca: Dorota Łabuda absolwentka Wyższej Szkoły Pedagogicznej w Kielcach na kierunku pedagogika oraz Wyższej Szkoły Przedsiębiorczości i Administracji w Lublinie - studia podyplomowe na kierunku prawo podatkowe. Biegły sądowy z zakresu podatku od towarów i usług przy Sądach Okręgowych w Kielcach i Katowicach, były wieloletni pracownik administracji podatkowej w tym wyspecjalizowanego urzędu skarbowego, posiadający 25 letnie doświadczenie w zakresie prawa podatkowego (podatek od towarów i usług) i prawa proceduralnego (ordynacja podatkowa).

Warunki płatności i rezygnacji:

1. Przesłanie formularza on-line stanowi zawarcie umowy wiążącej i jest jednocześnie zobowiązaniem do zapłaty.

2. Wpłaty w pełnej wysokości zamówienia należy dokonać (po otrzymaniu potwierdzenia realizacji terminu szkolenia) przed jego rozpoczęciem. Prosimy dokonać wpłatę po potwierdzeniu przez nas realizacji szkolenia.

Przedpłaty w wysokości 100% prosimy kierować na numer konta:

ING Bank Śląski SA 40 1050 1139 1000 0023 0192 5976; tytułem: imię i nazwisko oraz nazwa szkolenia.

3. Faktura pro forma zostaje wystawiona na pisemną prośbę uczestnika, po wcześniejszym wypełnieniu i przesłaniu do organizatora oświadczenia.

4. Rezygnację (najpóźniej na 1 dzień roboczy przed terminem szkolenia) należy przesłać w formie pisemnej na adres szkolenia@bydgoszcz.skwp.pl

Za datę rezygnacji przyjmuje się termin wpłynięcia pisma do organizatora oraz otrzymania od niego potwierdzenia przyjęcia rezygnacji.

5. Brak uiszczenia wpłaty oraz nieobecność na szkoleniu nie są jednoznaczne z rezygnacją.